Офисный рынок: драмы больше нет

Страхи и тревоги в начале года, вызванные заявлениями большинства иностранных арендаторов об уходе с российского рынка, не оправдались. Согласно прогнозам, могло освободиться до 20–25% офисных помещений. В действительности к концу 2022 года уровень вакантных офисных площадей в классе А приближается лишь к 14% (данные NF Group — ex-Knight Frank Russia).

Объем офисных площадей, которые занимаются зарубежными резидентами, оценивается всего в 500–700 тыс. кв. м, напоминает Мария Зимина, партнер, директор департамента офисной недвижимости NF Group. Действительно, значительное количество западных компаний объявило об уходе с российского рынка, но большинство из них передало активы локальным собственникам, сохранив бизнес и сотрудников. Поэтому офисы освободились лишь частично.

Низкий уровень ввода новых офисов

В отличие от 2014–2015 годов, когда на рынок выходило более 1 млн кв. м офисов (впрочем, впоследствии это привело к рекордной вакантности), в этом году ввод офисных площадей будет более чем скромным. По предварительным прогнозам, он составит 280–300 тыс. кв. м.

Для сравнения: в прошлом году было введено 587,4 тыс. кв. м офисных площадей. Новое строительство за три квартала 2022 года меньше аналогичного показателя 2021-го на 59%. «Но на индикатор прошлого года повлиял рекордный ввод крупных build-to-suit проектов», — уточняет Татьяна Дивина, руководитель департамента исследований и аналитики Commonwealth Partnership (CMWP).

В уходящем году разрешение на ввод получали объекты, которые до начала кризиса находились в высокой стадии готовности. По словам Марии Зиминой, начинать новое строительство в условиях неопределенности девелоперы считают нецелесообразным.

Спрос на офисы сокращается

В современных условиях немногие компании собираются расширять занимаемые площади. Неудивительно, что объем сделок аренды и купли-продажи, заключенных в III квартале 2022-го на офисном рынке Москвы, сократился на 38% по сравнению с аналогичным периодом прошлого года и составил 216 тыс. кв. м.

За три квартала 2022 года показатель на 26% ниже, чем в 2021-м. «Даже учитывая традиционно высокую активность IV квартала, объем спроса по итогам года не превысит отметки 1 млн кв. м», — считает Екатерина Ногай, руководитель департамента исследований и аналитики IBC Real Estate.

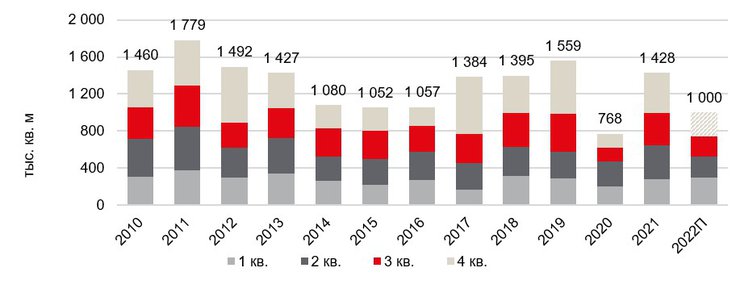

Динамика объема спроса на офисном рынке Москвы

По данным IBC Real Estate

Вакантность офисных площадей растет

Весь год на офисном рынке наблюдался рост вакантных площадей. Он был связан как с уходом западных арендаторов, так и с оптимизацией затрат арендаторов.

К концу года доля вакантных помещений на офисном рынке Москвы предположительно достигнет 13–14% в классе А (с начала года показатель увеличился на 3,5–4,5 п. п.) и 7–7,5% — в классе B (с начала года — +1,4–1,9 п. п.), подсчитали в NF Group.

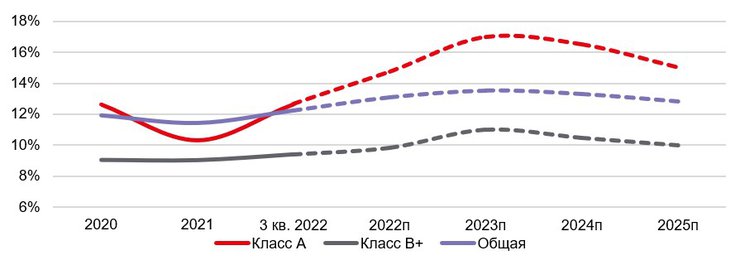

Динамика доли вакантных офисных площадей, Москва

По данным IBC Real Estate

В офисном сегменте Санкт-Петербурга уровень вакантных площадей в IV квартале 2022 года приблизился к 12,6%, что в абсолютном выражении составляет 593 тыс. кв. м. Уровень вакантных площадей в классе А увеличился на 7,5 п. п. и составляет 16,7%. Вакантность в классе В/В+ составляет 11,3%, комментирует Вероника Чаканова, партнер, директор офисной группы IPG.Estate.

Арендные ставки на офисы идут на снижение

Несмотря на тот факт, что ряд западных арендаторов заявил об уходе из Москвы, ставки аренды на офисы… практически не изменились. Средневзвешенная запрашиваемая ставка аренды варьировалась в пределах 1–2%.

Хотите снять офис в Москве? На Циан почти 32 тыс. предложений: выбирайте по своим критериям подходящее именно вам

На конец сентября ставки в премиальных зданиях были равны в среднем 46,8 тыс. рублей за 1 кв. м в год (без учета НДС и операционных расходов), в зданиях класса А в центральном деловом районе — 41,2 тыс. рублей за 1 кв. м в год и в целом по Москве — 26,1 тыс. рублей за 1 кв. м в год, в классе В+ — 16,8 тыс. рублей за 1 кв. м в год (по данным IBC Real Estate).

Екатерина Ногай полагает, что дальнейшая динамика арендных ставок будет зависеть от качества и позиционирования объектов, их локации и запаса финансовой прочности каждого собственника. По итогам 2022 года ставки аренды покажут снижение в диапазоне 5%, а минимального значения достигнут в 2023 году.

В Санкт-Петербурге уровень запрашиваемых ставок аренды практически не изменился, соглашается Вероника Чаканова, но подчеркивает, что сделки закрываются по ставкам, которые на 15–20% ниже заявленных.

Некоторые девелоперы готовы начинать новые проекты

Примечательно, что, несмотря на сократившиеся объемы ввода офисных площадей в эксплуатацию, девелоперы готовы начинать новые проекты — правда, пока на стадии формирования документации и проектирования зданий. Также растет количество проектов, которые будут реализованы в формате build-to-suit — при наличии интересанта, готового заключать предварительный договор аренды, отмечают в Nikoliers.

Торговая недвижимость: рокировка арендаторов

Крупные торгово-развлекательные центры в уходящем году оказались самым уязвимым сегментом коммерческой недвижимости. Найти замену уходящим один за другим западным брендам оказалось непросто. В громкие заявления, что вот-вот придут азиатские ритейлеры, не верили ни покупатели, ни сами владельцы ТРЦ.

Крупные торговые центры опустели, арендаторы, чтобы не платить огромные штрафы за досрочное расторжение договоров, просто закрыли магазины.

По данным Российского совета торговых центров, в банкротном и предбанкротном состоянии находится около 200 ТРЦ, в ближайшее время это количество может увеличиться еще на 100 объектов.

Массовый уход западных брендов

Главный удар приняли на себя крупные ТРЦ: в них доля арендаторов международных брендов доходила до 30%. На сегодняшний день, по оценке CORE.XP, уже ушло с российского рынка 34,4% брендов, 37,5% приостановило деятельность и не обслуживает покупателей, но продолжает оплачивать аренду (за досрочный выход из договора аренды полагаются огромные штрафы). 28,1% брендов приняло решение изменить название и остаться работать в России.

На сегодняшний день в ТРЦ столицы работает около 150 иностранных брендов. За неполных 11 месяцев 2022 года на рынок вышло всего шесть международных брендов.

По профилю среди арендаторов лидирует fashion-сегмент (59,9% операторов), по географии происхождения — бренды из США (22,4%), Италии (15,1%) и Франции (10,5%), комментирует Евгения Хакбердиева, региональный директор департамента торговой недвижимости NF Group.

Локальные российские и ряд турецких брендов рассматривают варианты занять ниши, которые освобождаются после ухода международных брендов из России. Но в среднесрочной перспективе развитие ритейла будет сдерживать снижение потребительской активности, уверена Татьяна Дивина.

Растет вакантность торговых площадей

После ухода западных брендов объем свободных площадей в ТРЦ значительно вырос. К концу 2022 года доля вакантных площадей в крупных ТРЦ может достичь 13–15%, считают в Commonwealth Partnership.

Ввод новых торговых площадей замедлился

В уходящем году темпы ввода в эксплуатацию новых торговых центров замедлились как в столице, так и в регионах. Так, например, в III квартале 2022 года в Москве было введено всего 39,7 тыс. кв. м. По итогам трех кварталов года объем нового строительства составил 76,7 тыс. кв. м (по данным Commonwealth Partnership).

По мнению Татьяны Дивиной, до конца года анонсировано открытие нескольких районных торговых центров, поэтому общее количество новых торговых площадей в столице по итогам года может достичь 100 тыс. кв. м.

Широкая база объектов, подробная аналитика, эксклюзивные данные и многое другое в новом инструменте от Циан — CRE.Space. Экономьте свое время и деньги

В 2023 году, если экономическая ситуация не будет ухудшаться, объем нового ввода составит 400–450 тыс. кв. м, считают в Nikoliers. В то же время эксперты не исключают вероятность переноса сроков ввода до 50% прогнозного объема. Большей частью на рынок будут выходить малоформатные ТЦ, значительная доля придется на проекты транспортно-пересадочных узлов и торговых центров окружного и регионального форматов.

Топовые локации в ТРЦ занимают российские бренды

У отечественных компаний появился отличный шанс занять самые привлекательные локации в ТРЦ вместо ушедших западных брендов. За последние шесть месяцев 15 российских fashion-ритейлеров открыли свои магазины в столичных ТРЦ — такие цифры приводят в Nikoliers.

Появляется больше ТЦ районного и окружного форматов

Изменение модели потребления и покупательского поведения (сегодня люди не хотят тратить полдня на шопинг) приводит к росту количества ТЦ районного масштаба.

«Также малоформатные ТЦ становятся инфраструктурными объектами, которые отлично подходят для проведения концептуальных экспериментов», — добавляет Евгения Хакбердиева.

От fashion — к развлечениям

Одним из ключевых трендов уходящего года является концептуальное переориентирование торговых центров с fashion-составляющей в сторону более устойчивых сфер потребления: общепита, развлечений, образования, спорта и здоровья, указывает Светлана Ярова, директор департамента брокериджа коммерческой недвижимости RRG.

В ряде ТРЦ на месте кинотеатров уже открываются фитнес-центры, развлекательные центры, медицинские клиники. Вполне вероятно, что в будущем в ТЦ появятся конференц-залы, коворкинги, арт-пространства, лектории. Собственники ТЦ понимают, что такие операторы будут создавать трафик.

Складская недвижимость: рекорд, еще рекорд!

Сегмент складской недвижимости в уходящем году не только продемонстрировал завидную стойкость, но и обновил рекордную планку. На рынок за три квартала 2022 года был выведен почти 1 млн новых складских площадей. До конца года этот показатель может вырасти до 1,6 млн кв. м, прогнозируют в IBC Real Estate.

В структуре нового строительства доля площадей объектов «под заказчика» достигла 80%. По словам Татьяны Дивиной, такая структура нового строительства сохранится в ближайшие годы.

Рекордный ввод новых складских площадей

С начала года в Московском регионе было сдано в эксплуатацию 994 тыс. кв. м — это максимальное значение с 2014-го. Вдохновил девелоперов на такой объем строительства ажиотажный спрос на склады в 2020–2021 годах. До конца года, вероятно, будет побит еще один рекорд: объем ввода может достигнуть 1,6 млн кв. м. Это станет максимальным значением за последние восемь лет.

Как поясняют в Nikoliers, причина столь существенного объема ввода складских помещений — активные сделки за прошедшие два года, в особенности договоры по проектам build-to-suit.

Начало СВО и частичная мобилизация в уходящем году дважды существенно тормозили активность на складском рынке в разгар сезонов, которые традиционно приходятся на весну и осень. Однако игроки складского сегмента довольно быстро адаптировались и оперативно восстанавливали спрос и предложение, говорит Филипп Чайка, партнер, руководитель отдела складской и индустриальной недвижимости IPG.Estate.

«В 2023 году ситуация изменится, — предупреждает Екатерина Ногай. — Объем нового строительства может не превысить 900 тыс. кв. м. Это будет вызвано снижением спроса, ослабеванием деловой активности и приостановкой некоторых проектов на фоне неопределенности».

По ее словам, основной объем новых складских площадей в 2023 году будет представлен объектами, которые достраиваются под заказчика и которые были запланированы еще в 2021 году, а также спекулятивными объектами, которые сейчас находятся в фазе активного строительства.

Спрос на склады уменьшается

После февраля 2022 года на рынке складской недвижимости наблюдался резкий спад активности. Только с сентября зафиксирован рост объема заключенных сделок: так, в октябре отмечено максимальное значение с начала года — 357 тыс. кв. м (по данным NF Group).

Такой подъем деловой активности обусловлен тем, что бизнес адаптируется к меняющимся внешним условиям: после ухода международных компаний участники рынка начали находить новые возможности для альтернативного развития, объясняет Екатерина Ногай.

Примечательно, что в октябре была заключена первая с февраля сделка по схеме build-to-suit: компания Fix Price приобрела складской комплекс в индустриальном парке «PNK Сибирский тракт» в Екатеринбурге площадью 68 тыс. кв. м, напоминает Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости NF Group.

Объем купленных и арендованных площадей на складском рынке Московского региона за девять месяцев 2022 года составил 857 тыс. кв. м.

Но спрос по-прежнему находится под давлением внешних условий, поэтому до конца 2022 года совокупный объем сделок не превысит 1,1 млн кв. м — это станет наименьшим значением за последние 11 лет, прогнозирует Екатерина Ногай.

Спрос по сравнению с итоговым значением рекордного 2021 года снизится практически вдвое, ожидает Константин Фомиченко.

Дефицит качественного предложения на складском рынке

Складской недвижимости не стоит беспокоиться о том, что склады могут опустеть. Уже несколько лет уровень вакантных площадей остается низким — для того, чтобы найти подходящий склад, арендаторам приходится потрудиться. Доля свободных складских площадей класса А в Московском регионе по итогам трех кварталов 2022 года составляет всего 4,6%, говорит Татьяна Дивина. По ее оценкам, в конце года показатель останется на уровне 5%.

На рынке Санкт-Петербурга уровень вакантных складских площадей на сегодняшний день составляет 4,5%, отмечает Филипп Чайка.

На складском рынке — дефицит качественного предложения. В 2023 году из-за сжатия бизнеса и потенциальных отказов доля вакантных складских площадей вырастет до 7%.

Разрыв между запрашиваемыми и реальными ставками аренды

После резкого роста на фоне рекордного спроса 2021 года ставки аренды начали постепенно снижаться. Так, в октябре 2022-го средняя запрашиваемая ставка аренды (6,2 тыс. рублей за 1 кв. м в год) на складском рынке Москвы снизилась на 3% по отношению к показателям II квартала (по данным Commonwealth Partnership).

В ожидании свободных площадей увеличивается разрыв между запрашиваемыми ставками аренды и реальными ставками, по которым закрываются сделки, — в ряде случаев он достигает 20% и более, подчеркивает Татьяна Дивина. Эксперт не исключает, что к концу года ставки аренды снизятся еще заметнее.

Резюме

2022 год испытывал на прочность большинство участников рынка недвижимости. Массовый уход из ТРЦ западных брендов, тысячи скучающих после выезда арендаторов офисных «квадратов» в бизнес-центрах, снижение спроса. Удивительно, пока эти факторы почти не повлияли на ставки аренды.

Впрочем, эксперты обращают внимание, что уже сейчас торг в переговорах возможен, а в следующем году собственники станут гораздо сговорчивее. Правда, это не относится к владельцам складов — у них и так всё хорошо: уровень вакантных площадей к концу года едва ли доберется до 5%, следовательно, условия по-прежнему диктует арендодатель.